“莱钢对阿赛洛的股权转让就等待国务院的批复了。”昨日,莱钢宣传部相关负责人告诉本报记者。据记者了解,国资委对莱钢集团的股权转让批复流程已经基本走完,接下来还要过发改委、商务部的审批关。预计5月底、在莱钢股份股改前就可签发正式的文件。

莱钢于今年2月24日和阿赛洛正式签署了股权转让协议。

阿赛洛以每股5.888元的价格受让莱钢集团持有的莱钢股份(600102)38.41%股权,转让总价款为20.86亿元,股权转让完成后莱钢集团仍持有莱钢股份38.41%股权,与阿赛洛并列莱钢股份第一大股东。双方当时除了签署上述股权转让协议和5年的禁售期协议,还签署了包括技术转让、合资建厂、商务资源共享等一揽子协议。

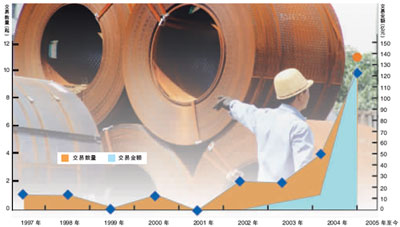

在外资加紧布局中国的同时,本土钢铁企业的并购速度也在加快。摄影/沙浪 制图/裴旋

“壕沟”里的莱钢

在莱钢工人的眼里,莱钢与阿赛洛的合作是一次不错的联姻。

“只要不裁员,我们还是很乐意的。”莱钢工人李先生说,莱钢是全国最大的H型钢生产企业,阿赛洛是国际最大的H型钢生产企业,又是全球第二大钢铁巨头,双方的合作应该是强强联合。

钢铁工人也比较了解目前的市场状况。李先生说,现在钢铁市场形势不太好,小了落后了就要被淘汰,对工人来说,公司的头上多盖一个外资的戳,感觉上还是挺自豪的,头上戴“红顶”的大国企,如果“红顶”上再加上外资的戳,工人的腰包就应该更鼓一些。

谈起此次联姻,莱钢董事长姜开文首先从分析整个行业开始。他认为一个产业里的企业应分成三种类型。一类叫做通材型企业,这类企业的特点是规模和产品比较广泛,同时必须保持领先地位。第二种类型叫专家型或专业型企业。

这类企业因为规模小,在规模上无法跟通材型企业抗衡,它就搞成专业型的,它的产品追求的是高附加值,是利润。第三类企业叫壕沟里的企业,高不成低不就,论规模比不上通材型企业,但也没有小的专家型企业的技术或其他的优势,这样的企业随时都有被通材型企业吃掉的危险。

姜开文认为莱钢还没有跳出第三类企业,仍然还处在壕沟里头,随时都有危险,因为原来莱钢是小企业,但小企业也不太专业。

姜开文带领莱钢专做H型钢,已经由一个地方中型钢铁企业,高速发展成为年产量逾千万吨,排名全国第六的国有大型钢铁企业。尽管如此,不断变化的钢铁市场形势从来没有让姜开文安心过。

姜开文深信“三巨头法则”。他说,美国几大行业的“三巨头”,汽车是通用、福特、克莱斯勒,石化也是三家,饮料也是三家,快餐业也是三家。三巨头之外,一个行业里的其他的企业都是在不断地被重组兼并。

为了防止被“吃掉”,莱钢的视线转向国际钢铁巨头,并最终盯住了全球H型钢霸主阿赛洛,并于2004年底与阿赛洛开始接触。

阿赛洛、米塔尔赛跑

事实上,阿赛洛很早就在觊觎中国钢铁市场。

总部设在卢森堡的阿赛洛集团在全球60多个国家拥有9.6万名员工,是欧洲及拉丁美洲第一大钢材生产商,在汽车、建筑、家用电器、包装等行业居领先地位,2005年营业额达326亿欧元。

“中国拥有世界上规模最大、发展速度最快的钢铁市场。”阿赛洛集团高级常务副总裁罗兰·雍克在签约仪式上说。与莱钢接触前,阿赛洛还曾与包括青钢在内的多达9家钢铁企业进行过谈判,由于阿赛洛坚持必须控股,谈判均无果而终。阿赛洛接触莱钢股份之初,也由于控制权的原因,进行了长达14个月的谈判。尤其是2005年7月20日发改委出台的《钢铁产业政策》规定“外商投资我国钢铁行业,原则上不允许外商控股”,更加剧了双方的僵持。

僵局今年年初突然生变。

1月27日,全球最大钢铁生产商米塔尔宣布,出价230亿美元收购主要竞争对手———排名第二的阿赛洛。

1月29日,阿赛洛董事会拒绝米塔尔发出的收购要约,并称此为“恶意”收购。阿赛洛同时加紧和莱钢的谈判,用收购莱钢加大对米塔尔的反收购。

2月24日,双方均做出让步,达成并列第一大股东的合作协议。莱钢股份将分享阿赛洛的科技创新能力、丰富的资源和遍布全球的商业网络,以提升运作水平,莱钢股份可以使用阿赛洛在生产和工艺过程控制以及环保、管理体系等方面的专有技术。

阿赛洛集团执行总裁多勒此前也曾表示,如果成功入股莱钢,将投资6亿美元,分两阶段帮助莱钢发展家电和汽车行业用薄板产品,并积极发展包括海港和港口用板垛等产品线。

据一位了解此事的基金经理透露,双方合作后,阿赛洛将投资20亿元建年产能80万吨的大型H型钢生产线。借助阿赛洛在H型钢方面的高端技术和资源,莱钢的竞争力将会得到提升,而阿赛洛可以借助莱钢在中国生根。二者互惠互利,强强联合。

阿赛洛在拒绝米塔尔收购的同时,在中国市场与米塔尔展开了竞争。

此前的2005年6月,国家发改委审批了华菱管线与米塔尔达成的合作协议,并将双方之前达成的华菱集团与米塔尔并列第一大股东的方案进行了调整,由米塔尔减持0.5个百分点的股权。

据华菱集团董事长李效伟介绍,在华菱与米塔尔达成协议前,印度塔塔钢厂、韩国浦项钢厂、英国CAPARRO公司、美钢联、新日铁等20来家国际大公司都向华菱表示了合作意向。

据悉,米塔尔收购了华菱管线36.67的股份后,又有意收购昆钢、包钢。同时,新日铁、JFE、韩国浦项等都在中国进行了战略投资。

本土钢企合纵连横

就在国际钢铁巨头们忙于并购重组、结构调整时,中国钢铁企业却忙于大力投资扩建产能,从而导致产能的结构性过剩、价格持续低迷。

2005年全国粗钢产量达到了3.49亿吨,用10年时间。我国粗钢产量即从1亿吨跳跃到3亿吨以上。

“外资已加快了进入中国市场的步伐,意欲重新划分钢铁企业的格局。中国钢铁企业如梦初醒,加快了联合重组的步伐。”宝钢集团总经理徐乐江在第四届中国国际钢铁大会上的发言颇显沉重。

2004年,我国钢铁工业实现了空前发展,也是从2004年起,我国钢铁企业间大规模购并开始了。

但是,我国钢铁产业大多数仍然规模偏小。到2004年底,我国联合钢铁企业(产铁产钢)达871家。其中,国有及国有控股企业107家,民营及民营控股企业706家,外资及外资控股企业58家。年产粗钢500万吨以上的企业只有15家,合计产粗钢只占全国总量的44%.到2005年底,年产粗钢500万吨位以上的企业也只有18家,合计产粗钢只占全国总量的46.36%. 2005年7月20日,国家发展和改革委员会颁布《钢铁产业发展政策》。政策提出,通过钢铁产业布局调整,实施兼并、重组,扩大具有比较优势的骨干企业集团规模,到2010年,我国钢铁产业布局不合理的局面将得到改善,产业集中度提高。其后,钢铁产业重组的序幕徐徐拉起。

2005年8月16日,鞍钢集团与本钢集团联合重组的鞍本钢铁集团正式挂牌成立,成为年产钢3000万吨、雄踞东北的一艘钢铁“航母”。

2005年1月和12月,武钢分别与鄂钢、柳钢重组。

2005年10月22日,首钢京唐钢铁联合有限责任公司在河北省唐山市滦南县曹妃甸港宣告成立,这是首钢实施搬迁、结构调整和环境治理方案的新载体。

今年1月18日,宝钢集团有限公司和马钢(集团)控股有限公司结成战略合作联盟。

2006年2月28日,中国第一产钢大省河北将唐钢、宣钢、承钢三大钢铁集团合三为一,正式挂牌成立河北唐钢集团。重组后的唐钢总资产576亿元,年钢产量1607万吨,主营业务收入491亿元,一跃成为我国最大钢铁企业之一。

徐乐江说,“随着国际市场环境的变化及市场竞争的加剧,我国钢铁工业将进入一个并购高潮期。”中国钢铁工业协会常务副会长罗冰生则描绘了这样一个中国钢铁业的未来并购“新版图”:东北以鞍钢和本钢的联合重组为主,华北主要是首钢和唐钢的联合重组,华东华南以宝钢为核心,中南西南地区则以武钢为龙头。

中外钢铁巨头PK在即

中国钢铁企业与外资企业的对决将不可避免。

一段时间以来,一些外国大的钢铁集团频频试图收购中国的钢铁企业,尽管《钢铁发展政策》不允许外资控股中国钢企,但这种政策保护将随着中国在加入世贸组织议定书中规定的保护期到期而结束。同时一些钢铁企业在海内外上市也很容易使外资突破这样的限制。

“可以说世界钢铁巨头的发展史就是一部并购史,比如米塔尔、阿赛洛、新日铁等。”作为国内钢铁行业头号巨头宝钢的二把手,徐乐江对目前国际以及国内的钢铁市场形势有足够清醒的认识,目前世界前五大钢铁公司的全球市场份额不到20%,国际钢铁企业间的并购活动将会进一步活跃,并购规模还将进一步扩大。

在他看来,并购重组将是我国钢铁工业发展的必由之路,也是大势所趋。在如何应对国际钢铁巨头的计划中,徐乐江还表示宝钢的核心任务是以钢铁业为核心产业,继续做大做强,努力塑造综合竞争力,到2010年钢铁主业综合竞争力进入世界前三名。

“中国钢铁工业目前所面临的主要问题并不是产能过剩,2005年中国的钢产量达到将近3.5亿吨的同时,仍然进口了大约2580万吨钢材就说明了这个问题。”在上海富仑投资管理有限公司总经理黄星舟看来,解决中国钢铁工业发展问题的方法应该不是增加企业的规模,而是应该设法减少中国钢铁企业的数量。

但是黄星舟认为中国钢企缺少购并工具。

他介绍说,与发达国家的钢铁企业相比,中国的钢铁企业所可以运用的金融工具是非常少的。一般除了政府主导下无偿划转以外,发生实质性资金转移的购并,大多数是企业利用自有资金和银行贷款,而且大多数银行贷款是流动资金贷款即短期贷款。但钢铁企业是技术、资金、资源、能源密集型产业,钢铁企业间的购并需要巨大的资金。

“如果没有品种较多的金融工具供企业选择,筹集购并的资金将给钢铁企业带来很大的困难。”黄星舟说,不能解决这个问题,我们所期盼的钢铁企业间购并将无法大规模顺利进行下去。如果我国不能尽快地开发出更多的金融工具,一旦保护失去效力,拥有众多金融工具并运用纯熟的外国钢铁企业可以轻而易举地在购并的市场上击败他们的中国对手。

如何应对这一形势?在黄星舟看来,中国的钢铁企业如何利用外资是大有文章可做的,这其中也孕育着新的金融工具的生产,比如产业基金。一般来说基金的目的是通过运作而盈利,他们并不看重产品的市场,在这一点上,和以占据中国巨大的钢铁市场为目标的外国钢铁集团有很大的不同。这样对促进钢铁企业间的购并是有好处的。